Erläuterungen zum Grundsteuerwertbescheid

Grundsteuerbescheid erhalten?

Halten Sie gerade Ihren Grundsteuerbescheid in den Händen und fragen sich, wie sich die Höhe der Grundsteuer ermittelt hat? Dann schauen Sie gern weiter unten auf dieser Seite unter der Überschrift "Erläuterungen zum Grundsteuerwertbescheid".

Sollten Sie das Grundstück nach dem 01.01.2022 veräußert bzw. erworben haben, wird das Finanzamt eine Zurechnung des Grundsteuerwertes auf den 01.01. des Folgejahres vornehmen. In der Folge wird der Grundsteuermessbetragsbescheid angepasst und an die Gemeinde elektronisch übermittelt.

Fragen zum Grundsteuerwertbescheid und zum Grundsteuermessbescheid beantwortet Ihnen das Finanzamt. Bei Fragen zum Grundsteuerbescheid können die Finanzämter grundsätzlich keine Auskünfte erteilen.

Sollten Sie Einspruch gegen Ihren Grundsteuerwertbescheid / Grundsteuermessbescheid beim Finanzamt eingelegt haben, erfolgt nach Abschluss des Einspruchsverfahrens eine gegebenenfalls erforderliche Folgeänderung des Grundsteuerbescheides automatisch.

Warum muss ich möglicherweise mehr Grundsteuer bezahlen?

Das neue Bewertungsrecht gewährleistet eine gleichmäßige Neubewertung der Grundstücke nach objektiven Kriterien – Größe, Alter der Gebäude mit unterschiedlichen Nutzungsdauern usw. Hieraus ergibt sich, dass neuere Grundstücke höher bewertet werden als ältere. Außerdem wird die Lage durch den Bodenrichtwert berücksichtigt. Damit wird der bisherige verfassungswidrige Zustand beseitigt, bei dem bspw. für gleich große und gleich alte Einfamilienhäuser in gleicher Lage unterschiedliche Grundsteuern zu entrichten waren. Belastungsverschiebungen im Einzelfall sind durch die Reform also nicht nur unvermeidbar, sondern auch folgerichtig.

Erläuterungen zum Grundsteuerwertbescheid

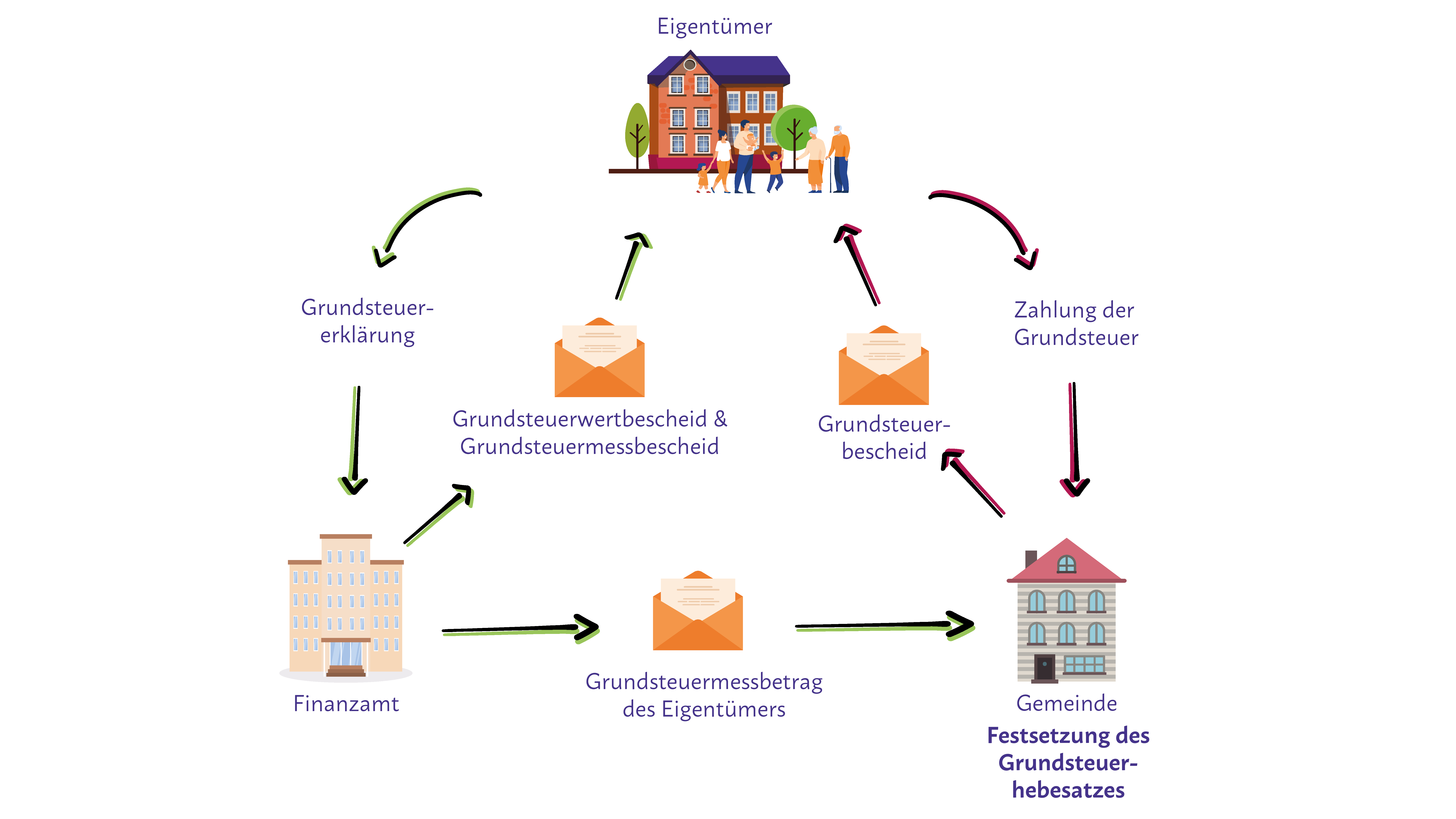

Nach Abgabe Ihrer Grundsteuererklärung haben Sie vom Finanzamt zwei Bescheide erhalten

- den Grundsteuerwertbescheid

- den Grundsteuermessbescheid.

Beide befanden sich grundsätzlich im selben Umschlag. Sie sind Grundlagenbescheide für die Festsetzung der Grundsteuer durch die Kommune.

Grundsteuerwertbescheid:

Auf Grundlage der von Ihnen übermittelten Daten hat das Finanzamt den Grundsteuerwert Ihres Grundbesitzes berechnet und hat diesen in einem Grundsteuerwertbescheid festgestellt.

Grundsteuermessbescheid:

Der ermittelte Grundsteuerwert wurde mit der gesetzlich festgeschriebenen Steuermesszahl multipliziert. Daraus entsteht der Grundsteuermessbetrag. Dieser wurde Ihnen mit dem Grundsteuermessbescheid bekanntgegeben. Die Kommune, in welcher Ihr Grundbesitz liegt, hat die Daten elektronisch über ELSTER-Transfer erhalten.

Grundsteuerbescheid von der Kommune:

Der Grundsteuermessbetrag wurde abschließend mit dem sogenannten Hebesatz der Kommune multipliziert, um die endgültige Grundsteuer zu ermitteln. Der Hebesatz soll durch die Kommunen so angepasst werden, dass die Grundsteuerreform insgesamt aufkommensneutral ist. Für die einzelnen Steuerpflichtigen kann sich die Höhe der Grundsteuer jedoch ändern.

Am Ende wurde durch die Kommune der Grundsteuerbescheid ausgegeben.

Damit erhebt die Kommune die Grundsteuer für alle in ihrem Gemeindegebiet liegenden Grundstücke. Die Festsetzung der Grundsteuer erfolgt durch die Städte und Gemeinden in der Regel jeweils zum Jahresanfang. Die auf den neuen Grundsteuerwerten basierende Grundsteuer ist erstmalig ab dem 1.1.2025 zu zahlen.

Haben Sie Fragen zum Aufbau Ihres Grundsteuerwertbescheides oder zur Ermittlung des Grundsteuerwertes eines bebauten Grundstücks im Ertragswertverfahren? Dann schauen Sie doch mal hier:

Erläuterungen zum Grundsteuerwertbescheid

Ermittlung des Grundsteuerwerts eines bebauten Grundstücks im Ertragswertverfahren (Wohngrundstück)

Begriffserklärungen im Ertragswertverfahren (Wohngrundstücke) .

Nachstehender Musterfall zeigt, inwieweit der Grundsteuerwert von Baujahr des Gebäudes und Bodenrichtwert abhängig ist.

Einfamilienhaus Grundstücksgröße: 1.000 m² Wohnfläche: 120 m²

in Güstrow

Abhängigkeit von Baujahr und Bodenrichtwert:

Baujahre: 2005 1980

Bodenrichtwerte (BRW) 100 €/m² 200 €/m² 300 €/m²

Grundsteuerwerte:

| Baujahr \ BRW | 100 €/m² | 200 €/m² | 300 €/m² |

| 2005 | 261.000 € | 278.800 € | 296.500 € |

| 1980 | 151.400 € | 184.300 € | 217.200 € |

Grundsteuermessbetrag:

| Baujahr \ BRW | 100 €/m² | 200 €/m² | 300 €/m² |

| 2005 | 80,91 € | 86,43 € | 91,92 € |

| 1980 | 46,93 € | 57,13 € | 67,33 € |

Grundsteuer bei Annahme eines Hebesatzes von 300 %:

| Baujahr \ BRW | 100 €/m² | 200 €/m² | 300 €/m² |

| 2005 | 242,73 € | 259,28 € | 275,75 € |

| 1980 | 140,80 € | 171,40 € | 202,00 € |

Schlussfolgerung:

Je jünger das Gebäude ist, umso weniger Einfluss hat der Bodenrichtwert auf den Grundsteuerwert.

Je älter das Gebäude ist, umso größer ist der Einfluss des Bodenrichtwerts auf den Grundsteuerwert.

Weitere Informationen finden Sie im Amtlichen Handbuch Bewertung/Grundsteuer 2022/2025.

Hier finden Sie ein Muster des Erinnerungsschreibens.